یکی از مهمترین و پرکاربردترین ابزارهای تحلیل بورس، مفهوم حمایت و مقاومت است. تقریبا تمام افراد درگیر با خرید و فروش سهام، مفهوم حمایت و مقاومت را در تصمیمگیریهای خود در نظر میگیرند. همان طور که میدانید آن چیزی که روند افزایش، کاهش یا ثبوت قیمت سهام بورس را میسازد، برایند برهمکنشهای میان عرضه و تقاضا است. اگر این برهمکنشها به طور محسوسی به نفع یکی از طرفین باشد، در منطقه خاصی روند حرکت سهم عوض میشود. به این منطقه تغییر روند قیمت، محدوده حمایت و مقاومت گفته میشود. در این مقاله قصد داریم مفهوم حمایت و مقاومت را به عنوان یکی از مهمترین مفاهیم در تحلیل تکنیکال، مورد بررسی قرار دهیم.

مفهوم مقاومت چیست؟

شرایطی را در نظر بگیرید که قیمت سهام یک شرکت در حال افزایش است. این روند صعودی نشاندهنده این است که برهمکنش عرضه و تقاضا، به نفع تقاضا پیش میرود. بدین معنی که تمایل برای خرید سهام بالاتر است و به همین دلیل قیمت سهام در حال افزایش است. این روند صعودی تا جایی ادامه پیدا میکند که سهامداران ترغیب به فروش سهام میشوند. یعنی پس از طی یک روند صعودی، قیمت سهام به محدودهای جذاب برای فروش رسیده است. سهامداران در این محدوده با اقدام به فروش، سود حاصله خود را ذخیره میکنند.

جذابیت فروش باعث میشود که افراد بیشتری سفارشهای فروش سهام را ثبت کنند. پس در این منطقه است که حجم عرضه افزایش پیدا میکند. افزایش عرضه تا جایی پیش میرود که فشار عرضه از تقاضا بیشتر میشود و در این نقطه است که قیمت سهام شروع به افت میکند. به محدودهای که پس از طی یک روند صعودی، رشد قیمت سهام متوقف شده و روند نزولی آغاز میشود، سطح یا محدوده مقاومت یا Resistance گفته میشود. یعنی سهام در برابر افزایش بیشتر قیمت، مقاومت میکند.

مفهوم حمایت چیست؟

با توضیحی که در رابطه با مفهوم مقاومت داده شد، دانستن معنای حمایت مشکل به نظر نمیرسد. هنگامی که یک سهم در روند نزولی قرار دارد، به معنای فشار عرضه بیشتر در مقایسه با حجم تقاضا است. با ادامه روند نزولی، قیمت سهام به محدودهای میرسد که از ارزش ذاتی سهم پایینتر است یا به اصطلاح سهم بسیار ارزان میشود. در این محدوده با توجه به قیمت ارزان، سهام برای خریداران جذابیت پیدا میکند. به همین دلیل افراد زیادی شروع به خرید سهام میکنند.

اگر حجم تقاضا برای خرید سهم از مقدار عرضه بیشتر شود، روند نزول سهم تمام شده و افزایش قیمت سهام آغاز میشود. به محدودهای که پس از طی یک روند نزولی، افت قیمت سهام تمام شده و روند صعودی آغاز میشود، سطح یا محدوده حمایت یا Support گفته میشود. در حقیقت هنگامی که میزان افت قیمت سهام از حدی بیشتر شد، سرمایهگذاران جدید وارد سهم شده و با ثبت سفارشهای خرید جدید از سهم حمایت کرده و مانع افت قیمت بیشتر آن میشوند.

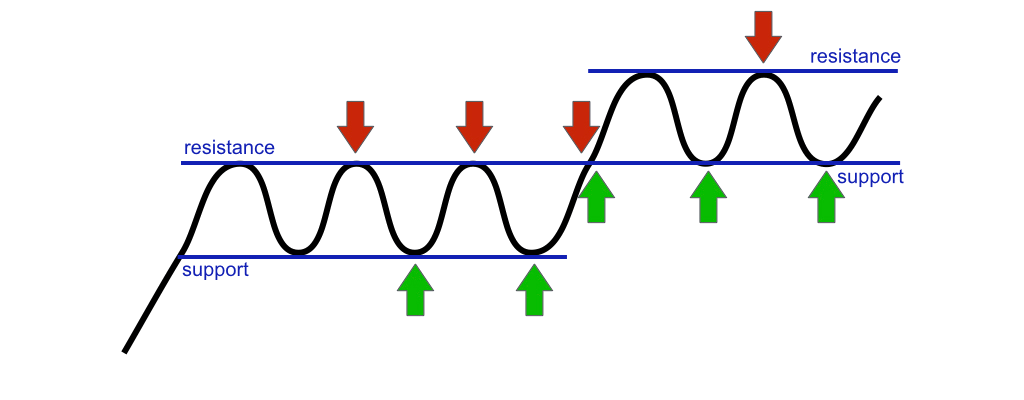

تصویر زیر برای درک بهتر مفهوم حمایت و مقاومت مفید است.

مفهوم حمایت و مقاومت چه کاربردی دارد؟

همان طور که در سطور بالا توضیح داده شد، سطوح حمایت و مقاومت نشاندهنده نقاطی هستند که روند حرکتی قیمت سهام تغییر میکند. از همین منظر هست که مفهوم حمایت و مقاومت در تحلیل بورس، خصوصا تحلیل تکنیکال، اهمیت ویژهای پیدا کرده است. به طور کلی هدف اصلی از آموزش بورس و نحوه تحلیل نمودارهای بازار سرمایه آن است که همین نقاط تغییر روند مشخص شوند. زمانی که روند نزولی در آستانه تغییر به صعودی قرار دارد (یا به اصلاح سهم در محدوده حمایتی خود است)، یک سیگنال خرید صادر میشود. چرا که اگر فردی در این محدوده سهم را خریداری کند، در انتهای روند نزولی و در ابتدای روند صعودی وارد سهم شده است. پس میتواند از افزایش قیمت آتی سهام، به سود برسد.

به همین ترتیب، هنگامی که روند صعودی سهم در آستانه تبدیل به روند نزولی است (سهم در محدوده مقاومت قرار گرفته است) نیز یک سیگنال فروش صادر میشود. چرا که از این محدوده به بعد ممکن است سهم دچار افت قیمت شود. بسیاری از افراد در این شرایط تصمیم به فروش سهم میگیرند تا از ضرر آتی جلوگیری کنند.

شکست محدوده حمایت و مقاومت

اگر از جمله افرادی باشید که با آموزش بورس و تحلیل تکنیکال سر و کار دارند، احتمالا دیدهاید که در یک نمودار میتوان چندین خط حمایت و مقاومت رسم کرد. یک پرسش مهم در اینجا مطرح میشود که خطوط حمایت و مقاومت تا چه زمانی اعتبار دارند. برای پاسخ به این سوال یک قاعده کلی وجود دارد:

اعتبار هر محدوده حمایت و مقاومت زمانی از بین میرود که توسط نمودار شکسته شود. همان طور که در تصویر زیر مشاهده میشود، محدوده مقاومت توسط نمودار شکسته شده است. پس از شکست خط مقاومت، دیگر روند نمودار عوض نشده و افزایش قیمت سهام ادامه پیدا کرده است.

به طور کلی:

- اگر خط مقاومت بشکند: روند افزایش قیمت سهام ادامه پیدا میکند

- اگر خط حمایت بشکند: روند کاهش قیمت سهام ادامه پیدا میکند

پس از شکست حمایت یا مقاومت چه اتفاقی رخ میدهد؟

معمولا پس از شکست یک محدوده مقاومت یا حمایت، دو اتفاق رخ میدهد:

- تبدیل حمایت به مقاومت و بالعکس: همان طور که گفته شد، پس از شکست اعتبار خط از بین میرود. شاید بهتر باشد بگوییم که مفهوم حمایت و مقاومت پس از شکست تغییر میکند. به طوری که، خط حمایت به مقاومت و خط مقاومت به حمایت تبدیل میشود (همان طور که در تصویر بالا دیده میشود، زمانی که محدوده مقاومت شکسته، به حمایت تبدیل شده است).

- اصلاح یا پولبک به سطح شکسته شده: وقتی در یک روند صعودی خط مقاومت میشکند، روند بالاتر از محدوده مقاومت ادامه پیدا میکند. اما بسیار مرسوم است که پس از مقدار اندکی صعود، روند به طور موقتی نزولی شود. این افت قیمت معمولا تا نزدیکی خط مقاومت قبلی (که الان به حمایت تبدیل شده است) ادامه پیدا میکند. از نزدیکی این محدوده سهم مجددا وارد روند صعودی شده و معمولا با قدرت بیشتری روند را ادامه میدهد. به این افت قیمت مقطعی، اصلاح یا پولبک به مقاومت شکسته شده گفته میشود که در تصویر بالا نیز به وضوح دیده میشود. دقیقا بر عکس همین شرایط نیز مفهوم اصلاح یا پولبک به حمایت شکسته شده نیز وجود دارد.

هیچ تحلیلی در بازار بورس 100 درصد نیست

تا به حال نکات فراوانی در رابطه با مفهوم حمایت و مقاومت گفته شد. نکته بسیار مهم آن است که تمام روشهای تحلیل تکنیکال و بنیادی (مفهوم حمایت و مقاومت زیر مجموعه تحلیل تکنیکال است) دارای عدم قطعیت هستند. پس فردی که قرار است بر اساس تحلیل اقدام به خرید و فروش سهام کند، باید ریسکپذیر باشد. هر چه دقت و کیفیت تحلیل بالا رود، ریسک خرید و فروش کاهش مییابد. اما این ریسک هیچ گاه از بین نمیرود. پس به یاد داشته باشید که اصولی که در رابطه با مفهوم حمایت و مقاومت در این مقاله مطرح شدند، در بیش از 80 درصد موارد درست هستند. شاید بتوان این عدد را برای تمام تکنیکهای تحلیل بورس، صادق دانست.

استراتژی معاملاتی در محدوده حمایت و مقاومت

داشتن استراتژی معاملاتی در برخورد با مفهوم حمایت و مقاومت بسیار مهم است. همان طور که گفته شد، پیشبینی دقیق این که نمودار در برخورد با محدوده حمایتی – مقاومتی چه رفتاری نشان میدهد، دشوار است. ممکن است قیمت سهام پس از برخورد به سطوح برگردد و روند عوض شود. همچنین ممکن است که نمودار محدوده حمایتی – مقاومتی را بشکند و روند قبلی ادامه پیدا کند. پس تصمیمگیری در این شرایط دشوار است. به همین دلیل است که داشتن استراتژی معاملاتی اهمیت بالایی دارد.

شخصی که استراتژی معاملاتی مشخصی دارد، خود را درگیر شک و تردیدها نکرده و بر اساس استراتژی خود خرید و فروش میکند. برای مثال اگر یک سرمایهگذار با استراتژی کوتاهمدت و بر اساس تحلیل تکنیکال خرید و فروش کند، در آستانه خطوط مقاومت سهم را فروخته و در آستانه خطوط حمایت خرید میکند تا از نوسانهای مقطعی سود کسب کند.

شخصی که بر اساس تحلیل بنیادی و با اهداف دراز مدت، سهمی ارزنده را شناسایی و برای مدت طولانی در آن سرمایهگذاری کرده، خود را درگیر حمایتها و مقاومتهای مقطعی و کوتاهمدت نمیکند. این شخص بدون در نظر گرفتن نوسانهای کوتاهمدت، سهام خود را نگهداری میکند تا در دراز مدت به سودآوری مطلوب خود برسد.

کلام آخر

به طور کلی درک مفهوم حمایت و مقاومت به سرمایهگذاران در تحلیل بورس و تعیین نقاط خرید و فروش سهام کمک شایانی میکند. پس لازم است که فعالان بورسی با تعیین استراتژی معاملاتی متناسب با شخصیت خود، از مفهوم حمایت و مقاومت در کنار سایر تکنیکهای تحلیل استفاده کرده و از آن در مسیر استراتژی شخصی خود بهره ببرند.