بازار بورس همواره دارای افت و خیزهای فراوانی است که این نوسانات به واسطهی تاثیرپذیری بالای این بازار از عوامل اقتصادی و سیاسی کشور است. به همین سبب، چنانچه بدون شناخت کافی از ماهیت این بازار و نداشتن چارچوبی منظم در معاملات به این عرصه قدم بگذارید، بی شک محتمل ضررهای سنگین خواهید شد. بنابراین، اتخاذ یک استراتژی ثابت در معاملات امری ضروری است و داشتن یک استراتژی معاملاتی موفق به شما در کسب سود مطمئن و کم ریسک کمک میکند.

تفاوتی ندارد که نگاه شما به بازار کوتاهمدت است یا بلندمدت، همواره میبایست برای معاملات خود استراتژی مناسب داشته باشید. اما به واقع چرا داشتن برنامهای از پیش تعیین شده برای انجام معاملات ضروری است؟ چرا میبایست به اجرای استراتژی معاملاتی پایبند بود و تحت هیچ شرایطی آن را نادیده نگرفت؟

پاسخ همه این سوالات در یک کلمه خلاصه میشود، «ریسکگریزی». احتمال ضرر کردن، همواره عاملی بازدارنده برای ورود معاملهگران به یک معامله بودهاست؛ با داشتن استراتژی مشخص در معامله این ممکن به حداقل میرسد و معاملهگر میتواند سرمایهی خود را به درستی مدیریت کند.

استراتژی معاملاتی چیست؟

داشتن طرحی برای معاملات یا همان استراتژی معاملاتی، مجموعهای از اصول و قواعدی است که معاملهگر پیش از انجام هر گونه معامله در بورس، آنها را با توجه به روحیات و انتظارات خود از بازار تعیین میکند و به رفتار او در هنگام معامله نظارت میکند.

به عنوان مثال در هنگام خرید معاملهگر میتواند با به کارگیری استراتژی ورود پلکانی که یکی از ابتداییترین و در عین حال کاربردیترین استراتژیهای معاملاتی است بر احساس ترس خود در هنگام ورود به یک معامله غلبه کند. بدین صورت که معاملهگر سرمایهی خود را به چند قسمت تقسیم میکند و در محدودهی جذاب قیمتی (سطوح حمایت)، در هر مرحله از کاهش قیمت اقدام به خرید نماید تا بدین وسیله، ضمن کاهش میانگین قیمت خرید خود (قیمت سر به سر) در صورت کاهش بیشتر قیمت، در صورت برگشت قیمت در اولین فرصت ممکن نیز وارد سود شود.

9 استراتژی سرمایهگذاری موفق در بازار سرمایه

تعیین یک استراتژی معاملاتی در وهلهی اول ممکن است کاری ساده به نظر بیاید، اما با شروع یک معامله و در صورت پیشبینی اشتباه روند قیمت، معاملهگر دچار اضطراب و سردرگمی در تصمیمگیری میشود و ممکن است متحمل ضرر گردد، که از نداشتن استراتژی قبل از معامله ناشی میشود.

در ادامه به معرفی 9 استراتژی معاملاتی برتر در بین معاملهگران حرفهای در دنیا خواهیم پرداخت.

1. سرمایهگذاری در سهام رشدی

سرمایهگذاری در سهام رشدی در حقیقت نوعی استراتژی معاملاتی است که تمرکز آن بر سهام شرکتهایی است که پیشبینی میشود، روند رشد و سودآوری آنها در آینده تداوم داشته باشد. این گونه شرکتها به جای تقسیم سود نقدی بین سهامداران و همچنین استفاده از تسهیلات جهت تامین نقدینگی لازم برای توسعه طرحها و زیرساختهای خود، سود انباشته و مازاد سالیانه خود را دوباره به چرخهی سرمایهگذاری باز میگردانند تا از این طریق افزایش تولید و به تبع آن فروش بیشتر را محقق سازند. این نوع از استراتژی معاملاتی بر پایهی تحلیلهای بنیادین استوار است که در ترکیب با تحلیلهای تکنیکالی به ورود و خروج در نقاط مناسب قیمتی کمک میکند.

2. سرمایهگذاری درآمدی

سرمایهگذاری درآمدی، تشکیل پرتفویی از اوراق بهادار با کمترین ریسک، سود مشخص و تضمین شده است. این نوع استراتژی مناسب افرادی است که وقت یا مهارت کافی را برای فعالیت در بورس ندارند و تمایل به کسب سود بیش از سود بانکی را دارند. از جمله اوراق بهاداری که در این دسته قرار میگیرند میتوان به واحدهای صندوقهای سرمایهگذاری و اوراق قرضه اشاره کرد که حداقل سود سالانه را با کمترین ریسک ممکن محقق میسازند. در این استراتژی، علیرغم وضعیت نامساعد بازار نیز، سودی تضمین شده و به صورت روزشمار به سهامداران پرداخت میشود.

3. سرمایهگذاری در سهام ارزشی

سرمایهگذاری در سهام ارزشی نوعی از استراتژی سرمایهگذاری است که در آن سهامی برای خرید انتخاب میشوند که پایین تر از ارزش ذاتیشان در بازار معامله میشوند و مستعد رشد میباشند. این استراتژی مرسومترین استراتژی معاملاتی در بورس است که در آن معاملهگران پس از اعلام پیشبینی سود شرکتها (EPS) و تقسیم قیمت هر سهم بر مقدار سود اعلامی، از ارزندگی سهام شرکتها در آینده آگاه میشوند و اقدام به خرید سهم و نگهداری آن تا رسیدن به قیمت مناسب برای فروش میکنند.

4. فروش استقراضی

از فروش استقراضی با عنوان فروش تعهدی نیز یاد میشود. این نوع استراتژی در حقیقت کسب سود از روند نزولی بازار است و به معنای قرض گرفتن اوراق بهادار از کارگزاری یا مالک اوراق و فروش آنها با پیشبینی کاهش قیمت در آینده است و پس از محقق شدن پیشبینی، خرید دوباره آن اوراق از بازار و بازگرداندن آنها به مالک است. در این شیوهی معاملاتی در صورت پیشبینی اشتباه روند نزولی و افزایش قیمت، ضرر متوجه معاملهگر خواهد شد. در این استراتژی، معاملهگر میبایست به تحلیلهای تکنیکال مسلط باشد و از قواعد خاص آن مانند بلوکه شدن مقداری از سرمایه به عنوان وجه تضمین و کارمزدها و شرایط تسویه با مالک و کارگزاری آگاهی کامل داشته باشد.

5. سرمایهگذاری مومنتوم

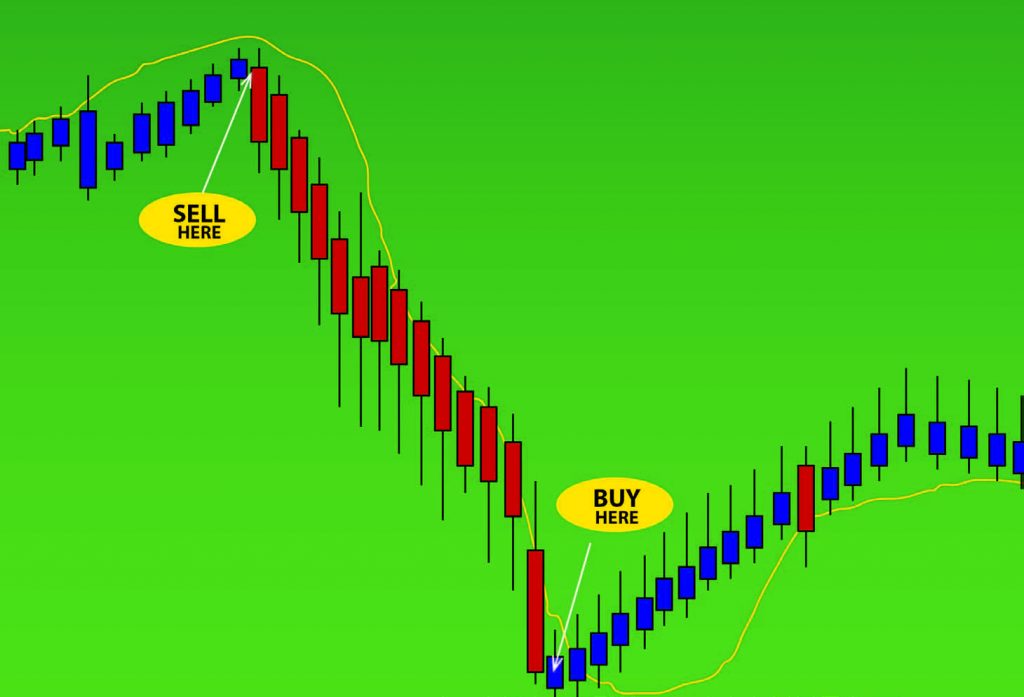

سرمایهگذاری مبتنی بر استراتژی مومنتوم، سرمایهگذاری در جهت روند است و معاملهگران که از این استراتژی استفاده میکنند، معتقدند که روند حرکت قیمت در جهت صعود یا نزول در بازههای زمانی خاصی ثابت میماند و میتوان تا زمان تغییر روند بازار، حداکثر سود ممکن را از آن برد. این استراتژی همواره به تحلیل تکنیکال معروف بودهاست و تکنیکالیستها از آن استفاده میکردند اما در حال حاضر معاملهگران فاندامنتالی (بنیادی)نیز با توجه به انتظارات خود از آن بهره میگیرند، زیرا این دو تحلیل مکمل یکدیگر هستند و احتمال موفقیت در معامله را افزایش میدهند.

6. نوسانگیری

نوسانگیری استراتژی معاملاتی دیگری است که فرد معاملهگر به سادگی با روند بازار حرکت و اقدام به خرید و فروش میکند. علاقهمندان به این شیوه، هنگام افزایش قیمتها اقدام به خرید و با کاهش آن، به سرعت با تمام سرمایه از بازار خارج میشوند. در این استراتژی هدف یک معامله گر موفق پیشبینی قیمت بازار نیست، بلکه رصد بازار است؛ بدین معنی که معاملهگر برای افزایش قیمت سهم در آینده سهمی را خرید نمیکند بلکه با مثبت و منفی شدن قیمتها، خرید و فروش میکند. البته نوسانگیر برای کار خود از فرمولها و فاکتورهای ریاضی خاصی برای تعیین حرکت سهام استفاده میکند که میتوانید با خواندن مقاله کسب سود با نوسانگیری با آن آشنا شوید.

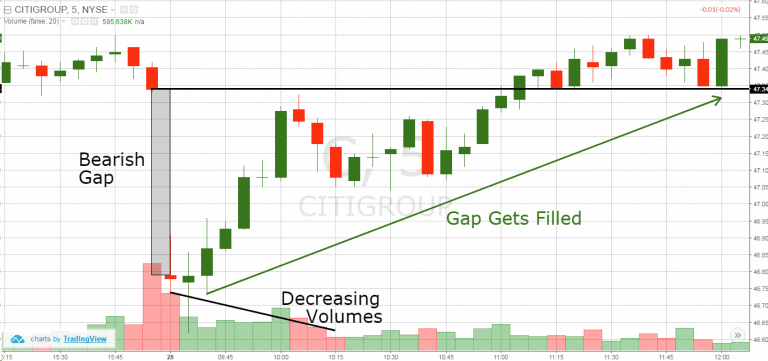

7. استراتژی شکاف قیمت یا گپ

بهره گرفتن از استراتژی شکاف قیمتی یا گپ زمانی کارایی دارد که قیمت پایانی سهمی با قیمت آخرین معامله آن در روز معاملاتی فاصله داشته باشد. در این شرایط، معاملهگر در زمان پیش گشایش بازار در روز بعد سهم را رصد میکند تا قیمت بازگشایی مشخص شود. سپس به محض بالا رفتن قیمت از قیمت پیشگشایش، اقدام به خرید میکند و تا سقف دامنهی مجاز قیمت اقدام به فروش نمیکند.

8. استراتژی مبتنی بر الگوی پرچم

الگوی پرچم الهام گرفته شده از الگوی کانال است. پرچم صعودی یا نزولی همانند سایر الگوهای نموداری در انتهای یک حرکت صعودی یا نزولی شکل میگیرد و در این شرایط بازار وارد فاز اصلاحی شدهاست. الگوی پرچم الگویی ادامه دهنده است. بدین معنی که بعد از شکست الگو، بازار به روند قبلی خود برمیگردد و آن را ادامه میدهد. الگوی پرچم در واقع نشان دهنده دوره بلاتکلیفی در بازار است، جایی که در آن خریداران و فروشندگان در حال مبارزه برای به دست گرفتن بازار هستند. معاملهگران در این استراتژی پس شکست الگو وارد معامله میشوند و تا انتهای تارگت که به وسیلهی میله پرچم تعیین میشود، از بازار خارج نمیشوند.

سخن پایانی

با توجه به مطالبی که گفته شد، امیدواریم به اهمیت تعیین استراتژی در بازار سهام آگاهی پیدا کرده باشید و بتوانید با در نظر گرفتن انتظارت خود از این بازار به تعیین یک استراتژی معاملاتی موفق دست یابید تا به وسیلهی آن از انجام رفتارهای هیجانی که نوسانات بازار نشات میگیرد، بر حذر باشید. همانطور که گفته شد شناخت درست و استفاده صحیح از ابزارهای مختلف مانند انواع تحلیلهای تکنیکال بیش از هر چیز دیگری در تعیین استراتژی معاملاتی موفق نقشی مهم و حیاتی ایفا میکند.