در بازار بورس، سرمایههای بسیاری از مردم عادی و سهامدارن عمده در حال معامله است. پس بسیار مهم است که ثبات بازار حفظ شود. قطعا ثبات بازار به معنای عدم تغییر قیمت نیست، چرا که ماهیت بورس نوسانات قیمتی است. اما تغییرات قیمت باید منطقی و بر اساس روند طبیعی بازار باشد. اگر سازوکار مناسب در بازار برای حفظ این روند طبیعی وجود نداشته باشد، هر کسی میتواند روند را برهم بزند. به همین دلیل قانونگذاران در تمام بورسهای دنیا، با تصویب دستورالعملهایی امکان مداخله اشخاص فرصت طلب در روند بازار را کاهش میدهند. در بورس ایران نیز سازمان بورس و اوراق بهادار، از روشهایی برای جلوگیری نوسانات غیر عادی و اخلال در بازار استفاده میکند. مفهوم حجم مبنا و گره معاملاتی با همین هدف در بورس تهران ایجاد شدهاند. در این مقاله به تعریف حجم مبنا و گره معاملاتی خواهیم پرداخت.

حجم مبنا

در سال ۱۳۸۲ و در زمان ریاست دکتر حسین عبده تبریزی برای کمک به حفظ روند طبیعی معاملات بورس، مفهوم حجم مبنا شکل گرفت. کاربرد اصلی حجم مبنا در محاسبه قیمت پایانی نمادهای بورسی و کاهش نوسانات غیر عادی کاذب آنهاست و تنها در بورس تهران به کار میرود. مقدار حجم مبنا به طور خودکار و بر اساس تغییرات طبیعی قیمت سهام محاسبه شده و در سایت tsetmc.com برای هر نماد درج شده و طبعا هیچ فردی در محاسبه آن دخالتی ندارد.

بسیاری از سهامداران خرد و عمدتا تازهکار بازار بورس، با مفهوم حجم مبنا و گره معاملاتی مشکل دارند. به همین دلیل در ادامه مفهوم حجم مبنا و گره معاملاتی را با ذکر مثال توضیح خواهیم داد. برای این منظور، به صورت پله پله تمام مفاهیم لازم برای تعریف دقیق مفهوم حجم مبنا ارائه خواهد شد.

مفهوم اول: دامنه نوسان

همان طور که میدانید معاملات در بازار بورس تهران دارای محدودیت نوسان است. یعنی در هر روز معاملاتی هر سهم فقط میتواند مقدار مشخصی افزایش یا کاهش قیمت را تجربه کند. این دامنه محدود نوسان برای بیشتر سهامهای بورس برابر 5 درصد است که ما هم برای سادگی بر اساس همین 5 درصد مثال میزنیم. نحوه عملکرد دامنه نوسان بدین ترتیب است:

در هر روز معاملاتی، یک قیمت پایه برای هر سهم در نظر گرفته میشود. تغییرات قیمت سهام در این روز فقط 5 درصد نسبت به این قیمت پایه میتواند تغییر کند. برای مثال اگر امروز قیمت پایه سهام 100 تومان تعیین شود، معاملات حداکثر در بازه قیمتی 105 – 95 تومان قابل انجام خواهد بود. حال سوال این است که قیمت پایه چگونه تعیین میشود؟

پاسخ آن است که قیمت پایه بر اساس قیمت پایانی روز قبل در نظر گرفته میشود. پس حالا به تعریف قیمت پایانی میپردازیم.

مفهوم دوم: قیمت پایانی

به طور ساده میتوان گفت که قیمت پایانی سهام در پایان یک روز معاملاتی، میانگین حجمی قیمت تمام معاملات انجام شده سهم در آن روز است. اما میانگین حجمی یعنی چه؟ یعنی اگر 1000 سهم در قیمت 100 تومان و 10 سهم در قیمت 90 تومان معامله شود، تاثیر قیمت 100 تومان روی تعیین قیمت پایانی 10 برابر بیشتر از قیمت 90 تومان خواهد بود. یعنی هر چه حجم بیشتری از معاملات در یک قیمت خاص انجام شود، تاثیر آن قیمت روی قیمت پایانی بیشتر خواهد بود. پس با همین رویکرد در هر روز معاملاتی، قیمت پایانی سهام بر اساس میانگین حجمی قیمتی محاسبه میشود.

مفهوم سوم: حجم مبنا

و حالا میرسیم به مفهوم اصلی مورد نظر این مقاله، یعنی حجم مبنا. تعریفی که توسط سازمان بورس برای حجم مبنا ارائه شده، به این ترتیب است:

حجمی از سهام که باید در هر روز معاملاتی خرید و فروش شود، تا تمام درصد تغییرات مجاز در آن روز در تعیین قیمت روز بعد لحاظ شود.

همان طور که مشخص است این تعریف برای افراد غیر متخصص، تقریبا به هیچ دردی نمیخورد! برای درک مفهوم حجم مبنا بهترین روش ذکر مثال است:

روزانه حجم متفاوتی از معاملات در یک قیمت خاص انجام میشود. حجم مبنا تعیین میکند که تاثیر معاملات در یک قیمت خاص، روی قیمت پایانی چقدر باشد. برای مثال فرض کنید حجم مبنا سهم A با دامنه نوسان 5- تا 5+ درصد، توسط سازمان بورس، 5 میلیون در نظر گرفته شده است. اگر حداقل 5 میلیون معامله در قیمت مثلا 3+ درصد انجام شود، این معامله قیمت سهم را 3+ درصد بالا میبرد. اما اگر به جای 5 میلیون، 500 هزار معامله در قیمت 3+ انجام گیرد، این معامله منجر به افزایش 0/3+ درصدی سهم میشود. چون حجم این معامله فقط 10 درصد حجم مبنا بوده، پس این معامله روی قیمت سهم فقط 10 درصد مقدار واقعی تاثیر میگذارد.

با همین فرمول ساده، قیمت سهم یا همان قیمت پایانی در یک روز معاملاتی، تعیین شده و این قیمت ملاک دامنه قیمتی فردا خواهد بود. به کمک حجم مبنا، قیمت سهم بر اساس حجم زیادی از معاملات تعیین میشود. یعنی معاملات غیر عادی توسط افراد سودجو نمیتوانند روی قیمتها تاثیر بگذارند. چرا که حجم معاملات آنها در قیاس با حجم کل معاملات ناچیز است.

محاسبه حجم مبنا

رابطه اصلی برای محاسبه حجم مبنا به این صورت است:

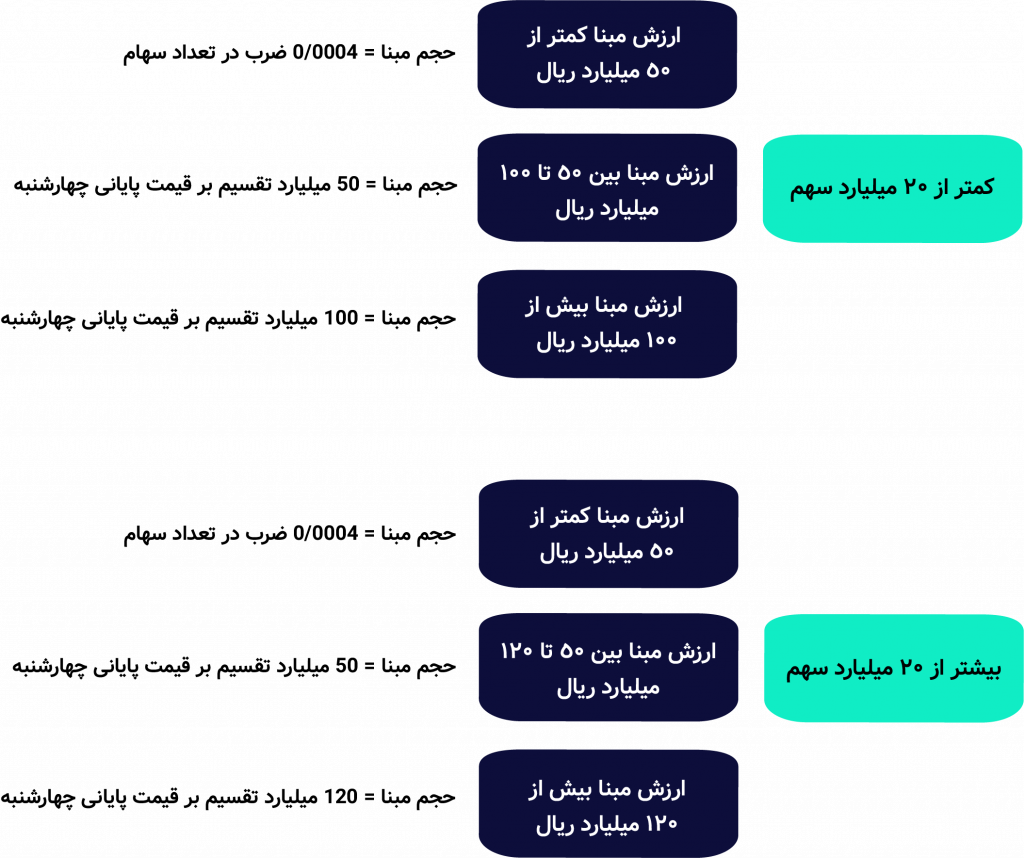

اما اگر شرکتها دارای شرایط خاصی باشند، مقدار حجم مبنا متفاوت خواهد بود. این شرایط به پارامتری به نام ارزش مبنا مرتبط است که بدین صورت محاسبه میشود:

در تصویر زیر، فرمول کلی محاسبه حجم مبنا ارائه شده است. این فرمول بر اساس تعداد سهام شرکت و ارزش مبنا طراحی شده است.

فرمول ارائه شده در تصویر، برای محاسبه حجم مبنا شرکتهای بورس و بازار اول و دوم فرابورس است. محاسبه حجم مبنا شرکتهای بازار پایه فرابورس هم مشابه است. فقط کران پایین ارزش مبنا به جای 50 میلیارد ریال برابر 20 میلیارد ریال برای بازار زرد، 10 میلیارد ریال برای بازار نارنجی و 5 میلیارد ریال برای بازار قرمز است. برای آشنایی بیشتر با انواع بازارهای بورس و فرابورس، مطالعه این مقاله توصیه میشود.

بروز رسانی حجم مبنا

از آنجایی که حجم مبنا به ارزش مبنا و ارزش مبنا نیز به قیمت پایانی سهم در آخرین روز هفته گذشته وابسته است، پس حجم مبنا به طور هفتگی به روز میشود. یعنی بر اساس معاملات انجام شده در آخرین روز کاری هر هفته (که اگر تعطیلی نباشد، چهارشنبه است)، حجم مبنا مجددا محاسبه شده و برای هفته آینده ثبت میشود. قیمت پایانی آخرین روز هفته با مقدار حجم مبنا رابطه عکس دارد. یعنی در حالت کلی:

- اگر در طول یک هفته قیمت سهام به طور کلی افزایش یابد، حجم مبنا هفته آینده کاهش مییابد. کاهش حجم مبنا مقدار تغییرات قیمت را برای هفته آینده بیشتر میکند.

- اگر در طول یک هفته قیمت سهام به طور کلی کاهش یابد، حجم مبنا هفته آینده افزایش مییابد. افزایش حجم مبنا باعث کاهش قدرت تغییر قیمت سهام در هفته آینده میشود.

گره معاملاتی

تا به اینجا با مفهوم حجم مبنا آشنا شدهایم. در ادامه قصد داریم پدیده گره معاملاتی در بازار بورس را مورد بررسی قرار دهیم. علت آن که این مباحث در یک مقاله معرفی میشوند، وابستگی مفهوم حجم مبنا و گره معملاتی به یکدیگر است. بر اساس دستورالعمل سازمان بورس در سال 1389، نمادهایی که با صف خرید یا فروش سنگین و قفل شده مواجه هستند، ممکن است مشمول قانون رفع گره معاملاتی میشوند. این دستورالعمل با هدف تسهیل معاملات سهام قفل شده در صف طراحی شده است. سهامی که در یکی از شرایط چهارگانه زیر قرار بگیرند، دچار قانون گره معاملاتی میشوند:

- تعداد معاملات سهام برای 5 روز کاری متوالی، کمتر از حجم مبنا باشد (برای شرکتهای دارای حداقل 3 میلیارد برگه سهم)

- تعداد معاملات سهام برای 5 روز کاری متوالی، کمتر از دو برابر حجم مبنا باشد (برای سایر شرکتها)

- کلیه معاملات سهام در 5 روز کاری متوالی، در سقف قیمت نوسان روزانه باشد.

- کلیه معاملات سهام در 5 روز کاری متوالی، در کف قیمت نوسان روزانه باشد.

هر سهمی که یکی از چهار حالت بالا را داشته باشد، قانون گره معاملاتی برای آن فعال میشود. اما قانون گره معاملاتی به چه طریق عمل میکند؟ زمانی که سهمی یکی از شرایط چهارگانه را داشته و گره معاملاتی برای آن فعال شود، در روز کار بعدی (روز ششم)، شرایط معامله آن دچار تغییراتی میشود. تغییراتی مرحله پیشگشایش و سپس معاملات سهام را بدین ترتیب تغییر میدهد:

1- زمان پیشگشایش

ابتدا و در مرحله پیشگشایش (همان ساعت 8 و نیم تا 9 صبح که ثبت سفارشهای خرید و فروش آغاز میشود) نماد با دامنه نوسان دو برابر حالت عادی، سفارش میپذیرد. یعنی اگر یک سهام با دامنه نوسان 5 درصدی مشمول گره معاملاتی شود، در پیشگشایش روز ششم، میتوان با دامنه نوسان 10 درصدی برای آن سفارش خرید یا فروش ثبت کرد.

2- زمان معاملات

بر اساس تعداد و حجم سفارشهای ثبت شده در پیشگشایش، سهام کشف قیمت جدید شده و معاملات آن آغاز میشود (ساعت 9). از زمان آغاز معاملات به بعد، مجددا سهام با دامنه نوسان قبلی (یعنی همان 5 درصد در این مثال) به معاملات خود ادامه میدهد.

پس به طور خلاصه میتوان گفت که سهامی که مشمول گره معاملاتی میشود، در روز ششم با دو برابر دامنه نوسان قیمتگذاری میشود. اما پس از قیمتگذاری و آغاز معاملات، با همان دامنه نوسان همیشگی معامله خواهد شد. گفتنی است که سهامداران شرکت، از طریق اطلاعیه ناظر بازار از گره معاملاتی سهم خود باخبر میشوند.

کلام آخر

در این مقاله با مفهوم حجم مبنا و گره معاملاتی آشنا شدیم. به طور کلی هدف از تعیین حجم مبنا، جلوگیری از اخلال در بازار، نوسانات بی منطق و افزایش اطمینان سهامداران از وضعیت سهم خود است. هدف قرار دادن قانون گره معاملاتی نیز، افزایش خرید و فروش در سهمهای قفل شده است. آشنایی به این گونه مفاهیم در آموزش بورس و انجام تحلیلهای درست به تازهواردان بازار سرمایه کمک خواهد کرد.